关于我们

为积极响应国家依法治税、以数治税的政策要求,针对解决企业财税管理痛点、难点,国信双创科技产业集团有限公司全力打造了国内领先的专业智能化财税管理平台——国信企服通,国信企服通围绕建设国信总部基地为核心,解决传统产业园招商引资、政策落地、税务规范、部门监管等痛点堵点问题,搭建国信灵工SaaS平台、国信创客SaaS平台、国信灵租SaaS平台、国信企服SaaS平台四大业务版块,通过线上一站式财税数字化解决方案,为合作伙伴提供全方位赋能,促进当地产业招商,助力企业降本增效,财税管理健康合规。

新岁伊始,迈上征程,时代的发展变化也会带动一系列政策的变化。进入2024年,税收政策持续发力,为企业发展积蓄新动能,焕新企业活力、创新势能。

作为与每一个企业息息相关的税收种类,企业所得税在今年将发生变化,具体有哪些变化点、税率又是怎样的?让我们一起来看看吧!

一、企业所得税3项新变化

在变化中谋求新的机遇、展望发展前景,当然,前提是掌握最新的政策。

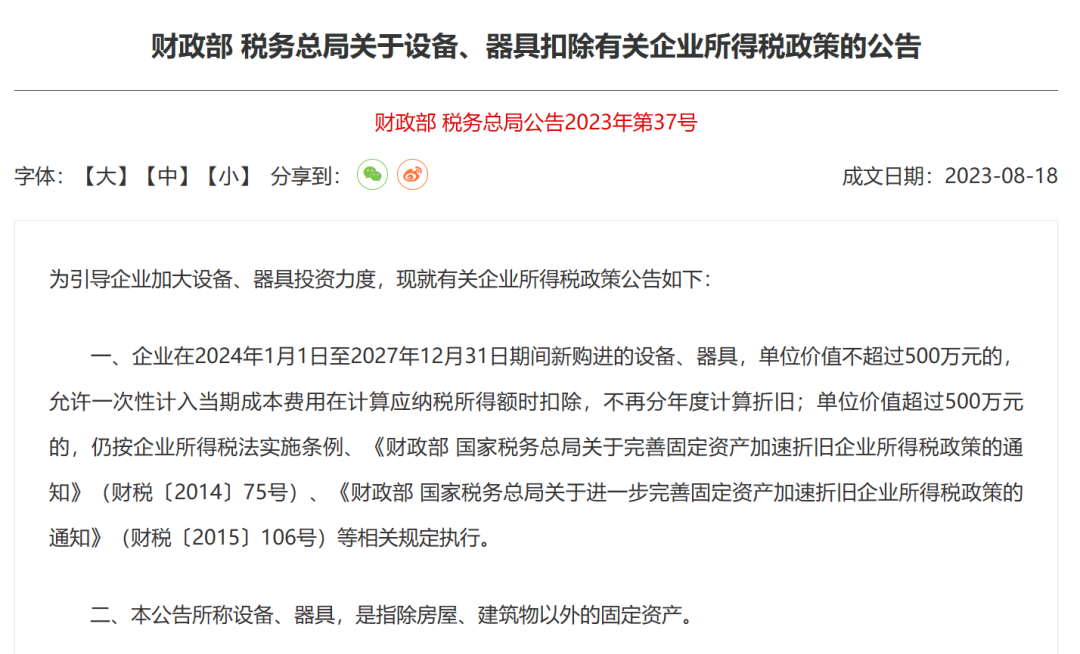

变化一:500万以下新购进设备、器具一次性扣除

企业在2024年1月1日至2027年12月31日期间新购进的设备、器具:单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

变化二:除集成电路和工业母机外,研发费用加计扣除比例统一为100%

所有行业:企业的研发费用加计扣除比例,未形成无形资产的按100%加计扣除;形成无形资产的-200%税前摊销;

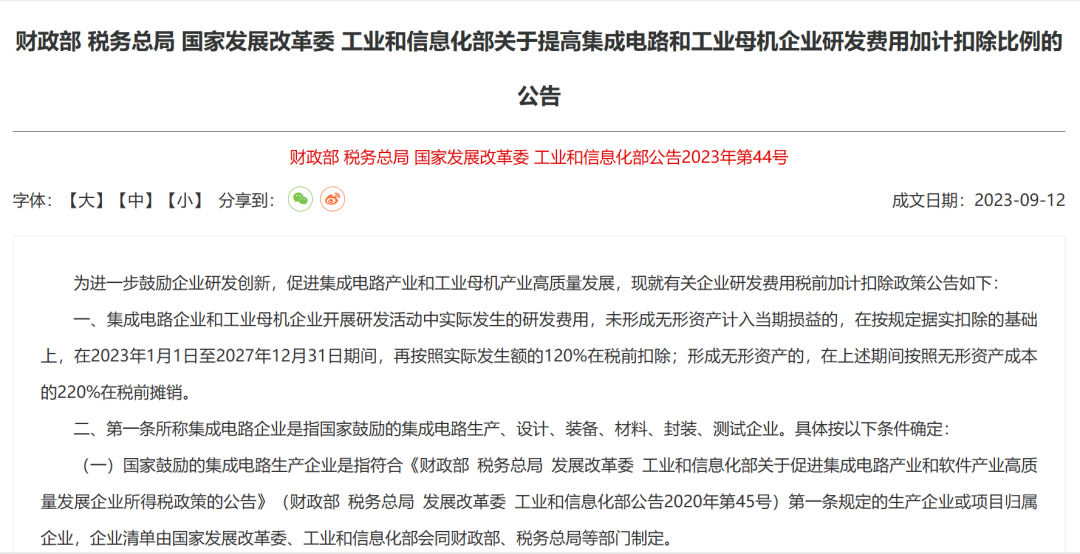

集成电路和工业母机企业:2023年1月1日至2027年12月31日,开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,再按照实际发生额的120%在税前扣除;形成无形资产的,在上述期间按照无形资产成本的220%在税前摊销。

变化三:小微企业应纳税所得额不超过300万,实际是5%

从政策看,给大家分析一下,哪些企业需要符合什么标准才能享受企业所得税小型微利企业税收优惠。企业所得税的小型微利企业,主要是指企业所得税小微企业,需满足以下条件:

指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元;

从业人数不超过300人;

资产总额不超过5000万元等三个条件的企业满足条件的小型微利企业;

现在总的来说,不需区分100万和100万-300万两个区间享受优惠了,直接统一记住年应纳税所得额300万以内的部分,统一减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。(实际是5%)

执行期限至2027年12月31日

二、企业所得税最全税率表

企业在经营活动中,需要按照一定税率缴纳企业所得税。一般来说,企业所得税的基本税率为25%。除此之外,还有以下几种:

适用20%税率:

小型微利企业:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%税率缴纳企业所得税;

对年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%税率缴纳企业所得税;

对小型微利企业减按25%计算应纳税所得额,按20%的税率缴纳企业所得税政策,延续执行至2027年12月31日。

适用15%税率:

适用15%企业所得税税率的企业包括,国家重点扶持的高新技术企业、对经认定的技术先进型服务企业、平潭综合实验区符合条件的企业、从事污染防治的第三方企业;

此外,西部地区鼓励类产业、横琴粤澳深度合作区产业、注册在海南自由贸易港并实质性运营的鼓励类产业,以及中国(上海)自贸试验区临港新片区从事集成电路、人工智能、生物医药、民用航空等关键领域核心环节相关产品(技术)业务,并开展实质性生产或研发活动的符合条件的法人企业重点产业,也适用15%企业所得税税率。

适用10%税率:

①国家鼓励的重点集成电路设计企业和软件企业:自2020年1月1日起,国家鼓励的重点集成电路设计企业和软件企业,自获利年度起,第一年至第五年免征企业所得税,接续年度减按10%的税率征收企业所得税;

②非居民企业:非居民企业取得企业所得税法第二十七条第(五)项规定的所得,减按10%的税率征收企业所得税;即非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。

三、企业所得税应税收入确认时间

企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;

不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。